Publicité

Loans: Le porte-monnaie alone

Par

Partager cet article

Loans: Le porte-monnaie alone

Touni Minwi n’a qu’à bien se tenir. Voici venir les Touni Matin, Midi et Soir. Il s’agit de Mauriciens qui ont contracté des emprunts et qui, en raison de la hausse du taux directeur, doivent repayer plus leurs mensualités. Une réalité qu’ils ont du mal à encaisser et pour qui les ATM signifient désormais «Atann To Mor».

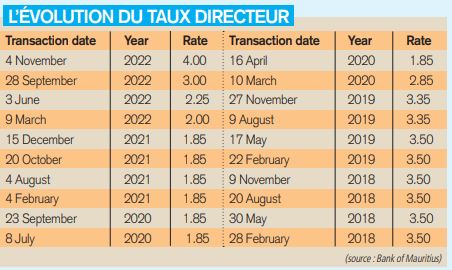

On connaissait le : «Aster Chacha». «Aster Pada», se sont exclamés certains, après avoir pris connaissance du montant de la compensation salariale. Sans vouloir cracher dans la soupe, d’autres, qui se contentent pourtant de bouillon bred car la chair est trop chère, font toutefois valoir que les Rs 1 000 proposées par le Grand argentier ne sont pas suffisantes pour remplir le placard, le buffet ou le frigo. Surtout que de l’autre côté, le montant qu’ils remboursent sur leurs emprunts bancaires a augmenté, car le Repo Rate – taux directeur pour les intimes – a été revu à la hausse, étant actuellement à 4 % (voir tableau).

«Pé met dan pos drwat pé tir dan pos gos», lâche Ursula, sans emprunter de détour. Son cabas, dit-elle, prend le chemin de la banqueroute. «J’ai contracté un home loan de Rs 1,6 million sur 20 ans. Depuis que le taux directeur a augmenté, je paie Rs 2 300 en plus sur mes mensualités.» Shanon est lui en déficit de sommeil. «Je fais des cauchemars. Ton Kenny pé plissé. J’ai deux emprunts. Le taux pour l’un est passé de 2,99 % à 5 % et l’autre de 5 % à 7 %. Les Rs 1 000 c’est bien, mais de l’autre côté, on nous plume.» D’ajouter d’une voix de canard : «Akoz Repo mo népli gagn enn minit répo.» Sur l’express.mu également, on dénonce ce «hold-up» sans cagoule du compte en banque des emprunteurs. «Li donn 1 000 roupi li pran plis lintéré, loan ogmant par 2 %», commentent des indignés de part et d’autres, sur notre page Facebook (https:// lexpress.mu/article/416384/compensation-rs1-000-implications), en jouant carte de crédit sur table.

Pourquoi les emprunteurs touchent-ils le fond ? Qu’est-ce que le Repo Rate d’ailleurs ? Quel intérêt pour notre porte-monnaie ? Les taux directeurs sont en fait les taux d’intérêt fixés par la Banque centrale d’un pays et qui lui permettent de réguler l’activité économique, expliquent des experts sur Google sans langue de (chèque en) bois. Mais encore ? C’est une manière indirecte pour la Banque centrale de ralentir (si le taux augmente) ou de stimuler (si ça baisse) l’économie, en rendant le coût de l’endettement plus ou moins cher, pour tout le monde. Donc, on nous fait payer plus si on a déjà un emprunt pour éviter d’emprunter plus, de s’endetter davantage ? Grosso modo oui. La Banque centrale essaie par la même de réduire l’inflation.

Quel rapport avec l’inflation justement ? S’il y a des pénuries, par exemple, et les gens consomment plus que ce que le système économique parvient à produire, on ralentit l’endettement et la consommation en visant l’inflation. On parle d’inflation lorsque les prix augmentent globalement, et non uniquement ceux de quelques biens et services. Quand c’est le cas, avec le temps, chaque roupie permet d’acheter moins de produits. Autrement dit, l’inflation érode progressivement la valeur de la monnaie et la Banque centrale se doit d’agir, au grand dam de Madame notre Bourse.

Encaissons. À Maurice, la majorité des banques commerciales appliquent un taux variable (floating rate) sur les prêts. Ainsi, si le Repo Rate change, le taux d’intérêt sur les emprunts évoluera automatiquement, explique un banquier. «On applique des prime lending rates (NdlR, taux préférentiels), qui varient selon les banques. Mais si le taux directeur augmente, il grimpe aussi.» Dès lors, si le prime lending rate (PLR) était de 4,4 % l’année dernière, il est désormais de 6,4 %. Du coup, si vous avez contracté un personal loan à un taux d’intérêt de 9,4 %, il sera de 12,4 % avec le nouveau taux directeur, en appliquant la règle du PLR + 2 + 3. Cela concerne tous les types d’emprunts ; car, personal, home loans, etc.

Qui se charge donc de ces calculs savants ? Le Monetary Policy Committee (MPC) de la Banque de Maurice. De gentils Messieurs qui s’inquiètent de l’économie alors que les petites gens ne parviennent plus à faire d’économies ? Qui sont-ils ? «The composition of the MPC has changed since its inception and now comprises eight members, namely, the Governor and the two Deputy Governors of the Bank, two members appointed by the Prime Minister and three members appointed by the Minister of Finance and Economic Development. The MPC meets once every quarter, but stands ready to meet in between its regular meetings, if the need arises.» (https:// www.bom.mu/monetarypolicy/monetary-policycommittee#:~:text=The%20 composition%20of%20the%20 MPC,of%20Finance%20and%20 Economic%20Development)

N’empêche, les finances de nombreux Mauriciens sont mal en point. Pour résumer, comment le Repo Rate influe-t-il sur les emprunts concrètement ? Si le taux directeur de la Banque de Maurice augmente, les taux d’intérêt des banques commerciales grimpent aussi, et vos crédits deviennent plus chers. À l’inverse, si le taux directeur baisse, les taux des banques commerciales pourraient diminuer et le coût de vos prêts pourraient également baisser, comme le kalson quand on a trop de dettes. Cela dépend des banques.

Avinash, lui, a contracté un emprunt de Rs 950 000 à un taux d’intérêt annuel de 8,65 % sur 7 ans et la mensualité était de Rs 15 116 jusqu’à récemment. Avec le nouveau Repo Rape, Rate, pardon, il repaie Rs 838 en plus. Ce qui lui fait dire : «Kan mo ti al rod loan mo ti James Bond, kan répéyé vinn Tarzan. Res zis slip.»

En chiffres

<p>L’endettement des ménages a connu une progression significative entre 2020 et 2022, passant de Rs 116,9 milliards à Rs 140,8 milliards.</p>

Publicité

Publicité

Les plus récents