Publicité

Panama Papers: l’offshore à la croisée des chemins

Par

Partager cet article

Panama Papers: l’offshore à la croisée des chemins

Cette affaire,après les Offshore Leaks et Swiss Leaks, intervient à un moment où Maurice s’engage dans une nouvelle orientation de son Gobal Business. Un modèle qui serait moins centré sur les traités mais tourné beaucoup plus vers les services.

Le sort du traité avec l’Inde est entre les mains du Grand argentier indien Arun Jaitley qui discute à New Delhi avec le ministre des Services financiers mauriciens Roshi Bhadain. En effet, lundi 11 avril, ces deux ministres se sont entretenus. À l’agenda de leur rencontre : le traité de non-double imposition fiscale, les GAAR mais aussi les Panama Papers.

Les bureaucrates indiens, en mission il y a deux mois à Port-Louis, ont déjà affirmé leur position : soit une volonté de renégocier la clause 13 portant sur la taxe sur les plus-values (Capital Gains Tax) qui est à 0 % aujourd’hui à Maurice. Les experts indiens sont convaincus que les investisseurs indiens abusent de cette clause uniquement pour bénéficier des exonérations fiscales sans pour autant démontrer des apports économiques dans leurs opérations.

«L’offshore mauricien, comme une route privilégiée des investisseurs indiens, a bien servi les intérêts des gouvernements indiens qui se sont succédé dans ce pays depuis les années 90. Ces investissements ont aidé ce pays à financer ses projets d’infrastructure. Or, aujourd’hui, quand le traité est sous pression et qu’il va être overidden par des initiatives indiennes et européennes (le projet GAAR et BEPS) les autorités indiennes cherchent à changer les règles du jeu», souligne l’avocat d’affaires Penny Hack.

Quid du nouveau modèle ? Celui-ci entraînera certes des dommages collatéraux chez des Management Companies qui ont bâti leur business model autour du marché indien. À l’instar de l’International Financial Services (IFS), la plus grosse société de gestion, dirigée par le tandem Rama Sithanen-Couldip Lala. «À l’époque, il y avait un marché à prendre, notamment dans le sillage de la libéralisation de l’économie indienne des années 90. Beaucoup des Management Companies ont saisi l’occasion et ont mis des ressources pour développer ce marché», remarque Couldip Lala. Et d’ajouter que l’IFS, qui emploie plus de 200 personnes, réalise près de 75 % de son activité avec les clients indiens, se bâtissant une solide réputation sur ce marché après plus de 20 ans d’existence.

TRIBUNAL D’ARBITRAGE

L’avènement du BEPS en décembre 2016 sonnera définitivement le glas de la formule actuelle des accords bilatéraux et qui a constitué la principale source de revenus pour Maurice spécialement dans le cadre de l’accord avec l’Inde. «Trois pistes sont proposées par l’OCDE. Il s’agit de l’introduction d’une clause dans les traités portant soit sur la limitation des bénéfices soit sur une réglementation plus générale pour prévenir l’abus des dispositions des traités ou une formule combinant les deux recommandations», explique Dev Erriah, fiscaliste international.

La nouvelle architecture du Global Business à Maurice, croit-on savoir, reposera sur un nouveau postulat : à savoir la présence d’un secteur des services financiers développés avec une Bourse des valeurs s’ouvrant sur l’Afrique et un système judiciaire moderne avec l’existence d’un tribunal d’arbitrage pour régler les litiges commerciaux à l’échelle régionale, voire internationale.

«Les investissements quitteront l’Inde ainsi que des pays développés pour passer par le centre financier mauricien avant d’atterrir en Afrique. Le centre financier mauricien servira de passerelle pour faciliter les investissements indiens dans le continent noir. Actuellement, c’est la voie contraire qui est empruntée par les opérateurs du Global Business», expliquait récemment l’ex-ministre des Finances qui a défendu bec et ongles ce nouveau modèle.

Les autorités mauriciennes sont convaincues que ce modèle pourra offrir d’importantes opportunités commerciales à cette industrie si celle-ci saisit la balle au bond. Mais les opérateurs restent perplexes et parfois même frileux. «On ne peut pas dire si ce modèle assurera le succès de cette industrie. On n’est pas en présence de toutes les données. Ensuite, c’est un nouveau marché que les opérateurs ne maîtrisent pas suffisamment dans toute sa complexité», explique le directeur d’une Management Company.

Visiblement, le secteur offshore, tel qu’on l’a connu ces 20 dernières années, vit ses derniers moments. Un nouveau modèle est en gestation.

DTAA, GAAR, BEPS… les termes expliqués

Ce sont des termes que l’on retrouve souvent dans le jargon financier lorsqu’on parle de traités fiscaux. Mais que sont les DTAA et autres GAAR ou encore BEPS ? Quelle est leur pertinence dans la négociation du traité fiscal avec l’Inde ? Éclairage.

DTAA: DOUBLE TAXATION AVOIDANCE AGREEMENT

Le DTAA ou traité de non-double imposition fiscale entre deux pays vise à éviter une double imposition à des entreprises. Il définit, entre autres, les résidences fiscales, c’est-à-dire le pays où la société est taxée. Selon les informations disponibles sur le site Web de la Mauritius Revenue Authority, Maurice a signé 43 traités de non-double imposition fiscale avec plusieurs grandes économies du monde, dont l’Inde, la Belgique, les Émirats arabes unis, l’Afrique du Sud, le Zimbabwe et la Tunisie.

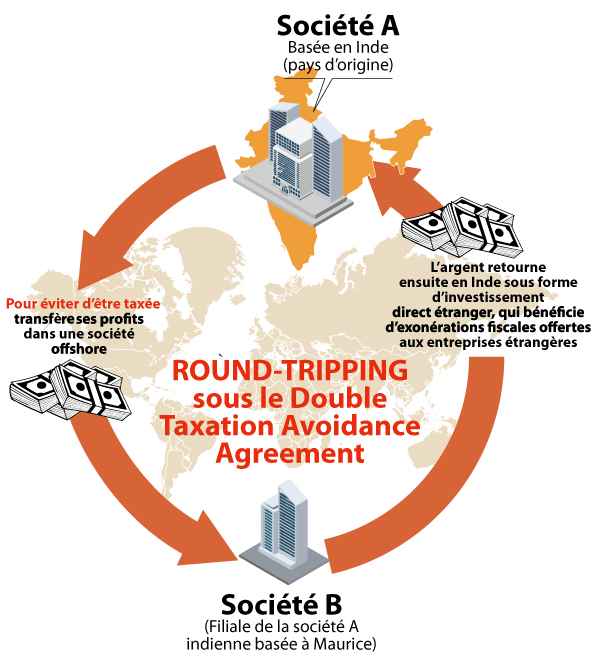

Depuis l’année dernière, le gouvernement mauricien est en phase de négociation avec le gouvernement indien pour le renouvellement du traité de non-double imposition fiscale entre les deux pays. Pour la partie indienne, plusieurs clauses du traité doivent être revues, car elle considère que celles-ci portent préjudice à son centre financier. L’une des clauses remises en question par l’Inde concerne le Capital Gains Tax. Celle-ci serait selon le gouvernement de la Grande péninsule, à l’origine d’évasions fiscales pratiquées par plusieurs sociétés indiennes à travers Maurice. La tactique utilisée : le round-tripping.

CAPITAL GAINS TAX ET ROUND-TRIPPING

La Capital Gains Tax est une taxe imposée sur la plus-value. Dans le cadre du traité de non-double imposition fiscale Maurice-Inde, Maurice n’impose pas de Capital Gains Tax aux filiales des sociétés offshore indiennes basées à Maurice. Le traité de non-double imposition permettant aux sociétés offshore de choisir dans quelle juridiction elles peuvent être taxées, certaines choisissent Maurice pour transiter les investissements en raison d’une Capital Gains Tax de 0 %. Si cette pratique est tout à fait légale sous le DTAA Maurice-Inde, certaines entreprises utilisent cet avantage afin de faire le round-tripping. C’est un terme fiscal qui décrit le fait qu’une société transfère ses profits vers sa filiale étrangère (située dans un paradis fiscal) puis ramène l’argent vers son pays d’origine sous forme de foreign direct investment. L’argent étant considéré comme un investissement étranger, elle bénéficie de ce fait d’exonérations fiscales offertes aux entreprises étrangères. Cela évite à la société d’être taxée dans son pays d’origine. Cette pratique est donc considérée comme une tactique d’évasion fiscale.

GAAR: GENERAL ANTI AVOIDANCE RULES

Les GAAR sont des mesures prises dans le cadre légal domestique par le gouvernement indien. Elles confèrent aux autorités indiennes le droit de vérifier toutes les transactions qui sont faites dans le but d’échapper à la taxe sur leur territoire.

PARADIS FISCAL

C’est un pays ou un territoire où la fiscalité est réduite, voire inexistante, notamment en comparaison avec les pays de l’Organisation de coopération et de développement économiques (OCDE). Dans un entretien paru dans l’express en janvier cette année, Philip Baker, spécialiste en fiscalité internationale, a souligné que le terme ‘paradis fiscal’ n’a pas de définition exacte et que cette notion demeure relative. «Certains classifieraient les États-Unis et le Royaume-Uni comme des paradis fiscaux, par exemple.»

BEPS: BASE EROSION PROFIT SHIFTING

C’est un ensemble de recommandations formulées par l’OCDE dans le but de combattre les sociétés qui faussent les données sur leurs revenus imposables pour les transférer vers d’autres juridictions où les conditions impôts sont plus favorables. C’est une décision politique du G20. L’une des conséquences de ces recommandations serait que les paramètres devant servir à négocier les accords bilatéraux ont changé. Conséquence directe : tous les États vont devoir renégocier les accords existants selon les nouvelles directives de l’OCDE. L’Inde a été impliquée dans tous les travaux de l’OCDE ayant abouti aux recommandations concernant le BEPS. Car elle croit qu’il y a un abus de la part de certains investisseurs qui utiliseraient des dispositions de l’accord de non-double imposition dans le seul but de la priver du montant des impôts auquel elle a droit. D’ici le 31 décembre 2016, tous les pays vont devoir soumettre à l’OCDE un multi instrument, un mécanisme démontrant leur volonté à mettre en place non pas des accords bilatéraux mais multilatéraux. L’une des conséquences pour Maurice, c’est qu’il va devoir renégocier les 43 accords bilatéraux existants.

LE GLOBAL BUSINESS EN CHIFFRES*

Contribution du Global Business au Produit intérieur brut (PIB) : 3,5 %

Pourcentage de croissance de ce secteur en 2014 : 6,1 %

Nombre de sociétés offshore ayant renouvelé leur permis en 2014 :

GBC1 : 9 505

GBC2 : 9 750

Nombre de nouveaux permis :

GBC1 : 1 265

GBC2 : 1 359

*informations du dernier rapport annuel de la Financial Services Commission de 2014.

GLOBAL BUSINESS

> Qu’est-ce que l’offshore ?

L’offshore est un secteur d’activités où des sociétés s’enregistrent dans des pays qui proposent une fiscalité plus attrayante que celle en vigueur dans leur propre pays. Les pays qui accueillent ces sociétés sont souvent appelés des «paradis fiscaux» et ils proposent soit un taux de fiscalité très faible, ou pas du tout. Maurice est cité, à l’étranger, comme étant un paradis fiscal, au même titre que les Iles Vierges britanniques, les Seychelles et le Panama.

> L’offshore mauricien en quelques lignes

C’est en 1992 que Maurice se lance dans l’activité offshore, appelé également le Global Business. Depuis, ce secteur a connu une croissance constante. Ce secteur est régulé par le Companies Act de 1984, même si certaines dispositions du Mauritius Offshore Business Activities Act de 1992 ont préséance sur la loi de 1984. Plus tard, en 2007, c’est le Financial Services Act qui est adopté. Ce texte de loi est revu en 2010 et propose une meilleure distinction entre les sociétés mauriciennes opérant localement et les sociétés qui opèrent à l’étranger. Le concept Global Business Company (GBC) se décline en deux volets : le GBC1 et le GBC2.

> C’est quoi la différence entre le GBC1 et le GBC2 ?

La différence qui interpelle le plus se trouve au niveau de la taxation. Dans le cas du GBC1, la société se soumet à une fiscalité de 15 %. Celle sous le GBC2 est exemptée de taxes. L’autre différence entre ces deux types de société offshore c’est que les GBC1 peuvent se lancer dans n’importe quelles activités et bénéficier des traités de non-double imposition entre Maurice et d’autres pays. Les transactions peuvent se faire sous différentes devises. Par contre, dans le cas des sociétés opérant sous le type GBC2, elles peuvent opérer dans toutes les activités sauf dans celles du secteur bancaire ou financier. Là, les activités doivent impérativement se faire en devises et non en roupies mauriciennes. Dans le cas des sociétés GBC2, l’entreprise n’a aucune obligation d’avoir des directeurs locaux ou un bureau localement pour assurer ses activités. Elle peut tout simplement créer une entité légale pour une entreprise.

«Informations recyclées»

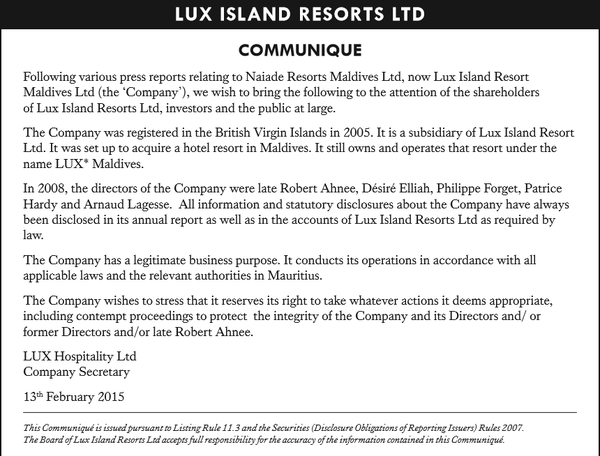

Week-Enda raison de dire que je suis le président du conseil d’administration de La Sentinelle et directeur indépendant non exécutif de Rogers and Co, mais ce n’est pas cela la «nouvelle» et Week-End est, me semble-t-il, à côté de la plaque en associant mon nom, comme celui des autres directeurs de Naïade Resorts mentionnés aux… Panama Papers !

D’ailleurs, comme toute la presse à Maurice, l’express a cherché à accéder aux Panama Papers et ce n’est apparemment pas possible, à moins (et c’est bien logique) de faire partie de la confrérie ICIJ qui a mené l’enquête et qui a été financée, entre autres, par les groupes de presse la constituant (Le Monde, Guardian, Washington Post, Asahi Shinbum, BBC (Panorama), The Age, Indian Express etc.). Nous avons bien évidemment cherché le nom de Week-End parmi la presse mondiale constituant ICIJ, mais n’en avons pas trouvé trace… Week-End a-t-il trouvé - plus récemment - les moyens de payer son droit d’entrée ?

Qu’est-ce à dire ?

Il est plus que probable que la «nouvelle» de page 1 de Week-End du 10 avril ait tout simplement recyclé les informations d’Offshore Leaks publiées à Maurice en février 2015 et qui avaient alors valu des explications de ma part et du communiqué officiel ci-dessous. En prétendant que ces informations proviennent des Panama Papers, on pourrait même avoir commis un faux. En ne prenant pas la peine de revoir le communiqué de Naïade Resorts (Lux*) de février 2015, Week-End a occulté des informations pertinentes pour ses lecteurs. Si ce qui existe dans Offshore Leaks était à son tour recyclé par les Panama Papers, qu’est-ce qui changerait aux faits déjà connus ? Alors qu’Offshore Leaks parlaient de compagnies listées dans l’offshore – certaines parfaitement légitimes comme Naïade, d’autres étant des sociétés-écrans pour de l’argent sulfureux ; les Panama Papers, puisqu’ils proviennent de l’étude d’un gros cabinet d’hommes de loi, comportent des détails, des e-mails, des montants potentiellement plus compromettants et suggèrent (avec les noms de Poutine, de Xi, de Macri, de Mohamed VI ou de Gunnlaugsson…) de l’argent «sale» cherchant refuge à l’abri de regards indiscrets.

Ainsi la question !

Vous avez cru que Naïade Resorts avait de l’argent inavouable à investir dans un «projet financier» au Panama ? Vous vous trompez ! Voyez le communiqué. Je ne sais pas ce que c’est qu’un Master Client. Est-ce une signataire autorisée ? Quand j’ai vu mon nom en page 1 de Week-End, j’ai tout de suite pensé à du mauvais journalisme qui essaie de faire du «sensationnalisme» à partir de l’ordinaire. On pourrait appeler cela de la malveillance. Jetez de la boue, il en demeurera toujours quelque chose… Dans le journalisme on peut aussi parfois faire des erreurs de bonne foi, en relayant une nouvelle, surtout un «news breaking» de page 1. J’ose espérer. On verra dimanche 17 avril !

Philippe A. FORGET

● LES PANAMA PAPERS, C’EST QUOI ?

Pour faire simple, il s’agit de 11,5 millions de documents du cabinet panaméen Mossack Fonseca – une firme d’avocats qui s’est spécialisée dans la création de sociétés-écrans – qui ont, grâce à une fuite d’informations, atterri entre les mains du journal allemand Süddeutsche Zeitung. Ce journal a confié ces précieux documents au Consortium international des journalistes d’investigation (ICIJ). La masse d’informations a été exploitée dans 109 rédactions se trouvant dans 79 pays. La parution des articles de presse a secoué plusieurs États. Les Panama Papers révèlent des noms de chef d’État, de milliardaires, de célébrités et de sportifs de renom ayant eu recours à l’offshore pour dissimuler leurs biens.

● EN QUOI CELA NOUS CONCERNE ?

Maurice est cité dans ces révélations. L’Irish Times, membre de l’ICIJ, fait ressortir qu’au total, 1 217 compagnies seraient impliquées dans ce scandale avec 53 clients et 25 bénéficiaires. Officiellement, l’ICIJ affirme n’avoir pas encore dévoilé les noms des Mauriciens concernés par cette affaire. À l’étranger, Maurice est souvent cité comme faisant partie des paradis fiscaux parce que le pays n’impose aucune taxe aux sociétés faisant du Global Business type 2.

Publicité

Publicité

Les plus récents