Publicité

Fiscalité : Pourquoi la TVA n’augmentera probablement pas

Par

Partager cet article

Fiscalité : Pourquoi la TVA n’augmentera probablement pas

Une idée qui se défend

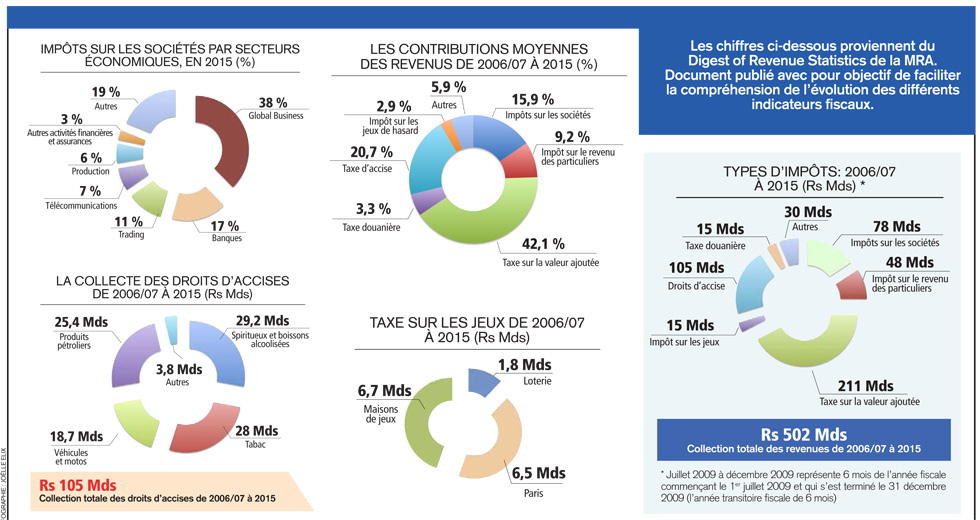

Le premier argument correspond à une urgence : il manque de l’argent dans les caisses de l’État, une hausse du taux de TVA per- mettrait d’augmenter les recettes. Pourquoi cette taxe ? De tous les impôts, c’est celui qui rapporte le plus gros. Son immense avantage est de ratisser large. D’une part, il frappe presque tous les biens et services vendus sur notre territoire, quelle que soit leur provenance. D’autre part, il s’applique à tout le monde, que l’on soit riche ou pauvre. D’où son rendement séduisant : deux points de TVA en plus (de 15 % à 17 %) rap- porteraient environ Rs 4 milliards supplémentaires à l’État.

Deuxième vertu : c’est une taxe facile à collecter. Lorsqu’une entreprise vend un bien à Rs 100, elle le facture en réalité Rs 115 à son client puis reverse les Rs 15 de TVA à la Mauritius Revenue Authority (MRA). Autrement dit, l’entreprise joue le rôle de percepteur !

Troisième critère : cette taxe n’est pas particulièrement élevée. À titre de comparaison, dans la Communauté de développement d’Afrique australe, le grand ensemble dont Maurice fait partie, près d’un pays sur deux affiche un taux supérieur au nôtre.

Risqué pour la croissance

D’abord, un rappel : contrairement à ce qu’elle prétend, la TVA n’est pas une taxe sur la valeur ajoutée des entreprises. Cette appellation est purement marketing. En réalité, c’est une taxe sur la consommation, puisque c’est le consommateur qui la supporte. Augmenter la TVA, c’est donc alourdir l’impôt pesant sur les ménages. «Dans le contexte actuel, ce serait une erreur», bruisse un conseiller influent des Finances. La raison ? «Regardez les chiffres, posez-vous la question de savoir ce qui tire la croissance et vous aurez la réponse.»

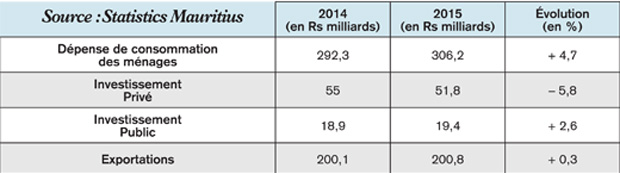

Traditionnellement, à Maurice, c’est la consommation des ménages, mais l’investissement et les exportations peuvent jouer aussi un rôle important. Les moteurs de la croissance sont donc potentiellement au nombre de trois. Or, tous ne sont pas dans le même état comme le montre le tableau ci-dessus.

Premier constat : la consommation est bien le moteur de la croissance, tan- dis que l’investissement (surtout privé) et les exportations pèsent négativement (puisque leur croissance est inférieure à celle du Produit intérieur brut, à 3,5 % l’an dernier). Deuxième calcul possible : comme la consommation carbure, il y a de la marge pour relever la TVA. C’est ici que les incertitudes commencent : le moteur peut-il caler ? Quel sera l’impact sur les prix ? Les entreprises absorberont-elles une partie de la hausse ? Ceci supposerait qu’elles baissent leur niveau de marge. On voit mal comment «vendre» une mesure qui taxe les uns et amincit les autres…

Politiquement périlleux

Augmenter la TVA est la mesure impopulaire par excellence, puisqu’elle frappe tout le monde. L’ambitieux Pravind Jugnauth peut-il se payer le luxe d’être taxé de taxeur ? «Il semble difficile pour un aspirant Premier ministre d’assumer le risque politique que constituerait une entaille dans le pouvoir d’achat des Mauriciens», prédit une source gouvernementale. D’autant que la TVA est considérée comme la plus injuste des taxes : elle frappe proportionnellement beaucoup plus les faibles revenus que les forts. Alors que les ménages modestes consomment la totalité de leurs revenus, les foyers aisés ne dépensent en effet qu’une partie de leurs ressources – le reste est épargné. Le fardeau est donc moins lourd pour eux. Pour ces raisons, aucun gouvernement n’a osé toucher à la TVA depuis 14 ans.

La piste d’un taux intermédiaire Question : une augmentation des recettes de la TVA passe-t-elle par une hausse du taux actuel ? Pas nécessairement, expliquent les experts en fiscalité : cet objectif peut être at- teint avec la création d’un deuxième taux, ou plus justement d’un troisième. Car deux taux de TVA sont en vigueur à Maurice. Le taux normal de 15 % s’applique à la plupart des articles. En parallèle, un taux de 0 % touche certains produits ou services.

Différent d’une exemption, le taux de 0 % signifie qu’une compagnie peut réclamer le remboursement de la TVA sur les dépenses engagées pour fabriquer un bien. Le consommateur, lui, ne voit qu’un taux unique. «Pourquoi pas éventuellement l’instauration d’un taux réduit à 5 % ou 10 % ? Cette piste n’est pas exclue», souffle un consultant qui a ses entrées au ministère des Finances. Le principe : à côté du taux normal coexiste un ou plusieurs taux plus faibles, pour ne pas peser sur le prix des produits de première nécessité.

Pas convaincant non plus

«La création d’un taux réduit ? Ça complique un peu la collecte», pose un cadre de la MRA en rappelant que «ce système a existé à Maurice et existe dans beaucoup de pays». Il permet «des augmentations ciblées» pour certains produits ou secteurs, anticipe un fiscaliste. Surtout, cela impliquerait que des articles non frappes par la TVA le deviennent. On peut dès lors s’interroger sur la pertinence d’une telle mesure, sachant que les exemptions s’appliquent aux aliments de base (pain, sel, huile), aux transports publics ou aux équipements médicaux.

Ces niches servent aussi à soutenir certaines activités fragiles, comme la presse (journaux) ou la culture (cinéma, livre, concert), à booster des secteurs clés (l’éducation, la formation), ou qui pèsent lourd en terme d’emploi, à l’image de l’agriculture (semences, pesticides). L’argumentaire développé plus haut s’applique à nouveau : politiquement risqué et pas forcément rentable.

Et une baisse, c’est possible ?

La question est moins saugrenue qu’il n’y paraît. Après tout, la baisse des taxes à la consommation constitue une mesure fiscale a priori prometteuse : si elle conduit à une baisse du prix de vente, elle peut stimuler la demande, laquelle entraînerait les entreprises à produire plus, et pour cela à embaucher. On peut toutefois, même pétri d’optimisme, faire une croix sur cette hypothèse. Le coût pour les finances publiques serait insupportable, l’État n’a pas les moyens d’amputer sa vache à lait.

En 2016, la TVA devrait lui rapporter Rs 30 milliards, à peu près trois fois plus que la Corporate Tax. Et ce chiffre serait plus important encore si les fraudeurs ne s’en donnaient pas à cœur joie. Selon la MRA, ils font perdre à l’État «plusieurs milliards de roupies par an».

Publicité

Publicité

Les plus récents