Publicité

Services bancaires: excès de liquidités, véritable casse-tête pour le gouvernement

Par

Partager cet article

Services bancaires: excès de liquidités, véritable casse-tête pour le gouvernement

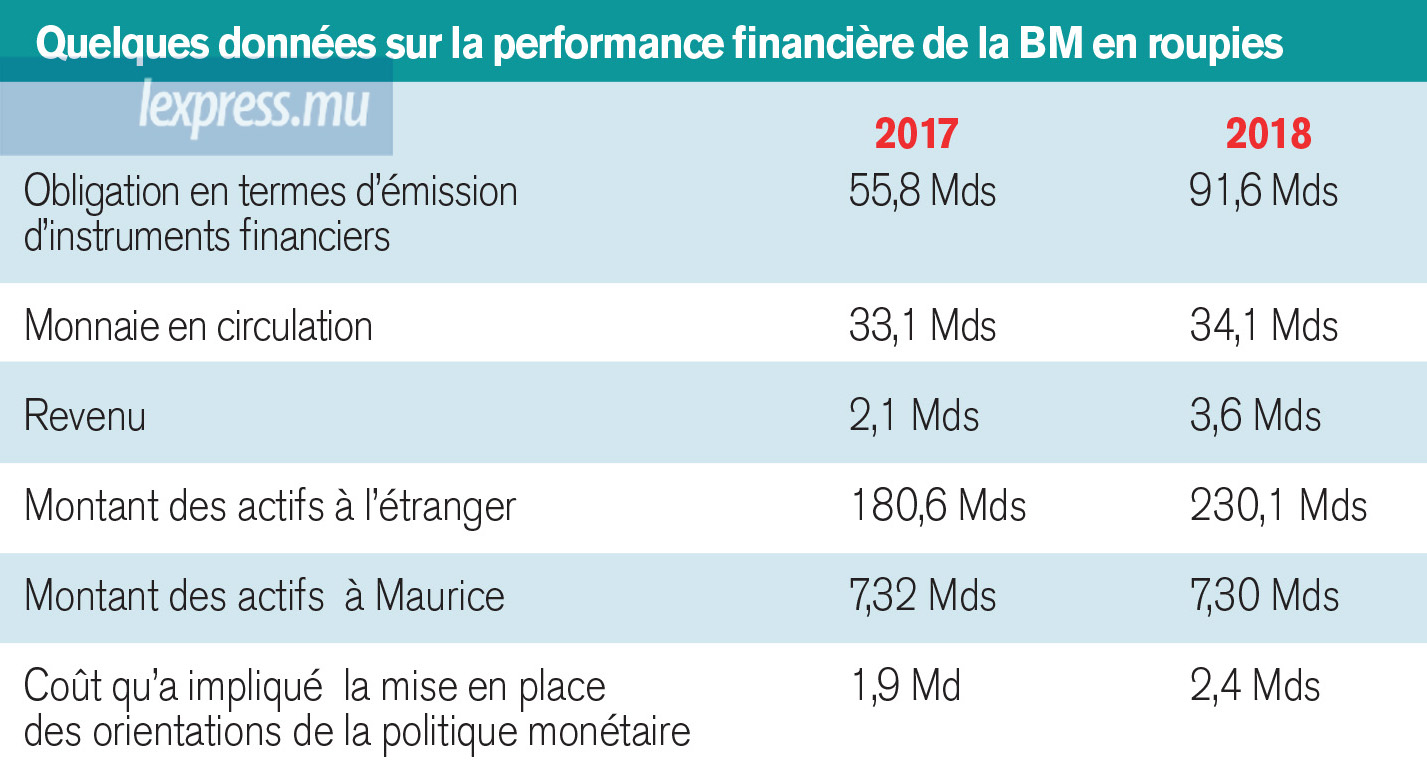

Rien que pour l’année financière 2017-2018, l’excès de liquidités a fait perdre Rs 587 millions à la Banque centrale.

Véritable casse-tête pour la Banque de Maurice qu’est l’excès de liquidité, ce phénomène du marché monétaire qui se manifeste par une situation où le système bancaire se retrouve avec plus de liquidité qu’il n’en a besoin. Ce phénomène se situe tant au niveau de la roupie qu’à celui de la circulation des devises sur le marché local. Il a fait perdre à la Banque centrale quelque Rs 587 millions pour l’exercice 2017/2018.

C’est un phénomène qui colle véritablement aux basques de l’organisme régulateur du secteur des services bancaires. Ce n’est donc pas un hasard que, dans son discours en marge de la présentation du rapport financier annuel de l’institution pour l’exercice 2017/2018, le gouverneur Yandraduth Googoolye en fait le principal élément de la liste des préoccupations courantes.

«Avant toute chose, nous avons pris les mesures appropriées pour neutraliser les effets de l’excès de liquidité» qui, dit-il, «constituent un véritable obstacle à la bonne marche des orientations dégagées par la Banque en matière de politique monétaire.»

Le gouverneur n’a pas manqué de souligner comment l’excès de liquidité auquel est confronté le secteur des services bancaires représente un souci aux yeux du Fonds monétaire international qui, dans le cadre des attributions de l’article IV de ses statuts, lui permet d’exercer une surveillance rapprochée de l’évolution de la politique monétaire des pays qui en sont membres.

Les dernières données publiées le 20 mai dans la dernière édition du Monthly Statistical Bulletin de la Banque de Maurice viennent renforcer la thèse que l’excès de liquidité est un phénomène qui n’est pas prêt de disparaître.

Du 26 avril 2018 au 25 avril de cette année, l’excès de liquidité au niveau des banques est passé de Rs 6,9 milliards à Rs 9,7 milliards. Soit une augmentation de Rs 2,7 milliards ou une hausse de 39,4 %. Le calcul résulte de la différence entre le minimum de liquidité que les banques sont tenues de conserver et le montant dont elles disposent effectivement. La moyenne se situe entre un minimum de 10,87 % et un maximum de 13,18 %. Le montant le plus élevé de l’excès de liquidité (Rs 15,8 milliards) a été enregistré en décembre dernier. Si le minimum requis par la Banque était de Rs 34,1 milliards, au final les banques se sont retrouvées avec la bagatelle de Rs 49,8 milliards.

En tant qu’organisme régulateur du secteur bancaire chargé de veiller à la stabilité des prix, la Banque de Maurice est obligée de par ses fonctions d’intervenir. Cela, afin d’éviter que la monnaie locale ne perde de sa valeur, que ce soit pour des transactions impliquant des échanges sur la base de la roupie elle-même soit dans le cadre des transactions nécessitant obligatoirement que la roupie soit échangée contre des devises étrangères, principalement le dollar américain, l’euro, devise des pays de la zone euro, ou encore la livre sterling, celle du Royaume-Uni.

«La montée en flèche du surplus de liquidité est sans doute liée aux transformations que le pays a connues et qui n’ont pas épargné le secteur monétaire non plus.»

Pas plus tard qu’hier, la Banque de Maurice est intervenue sur le marché de change dans le but d’éponger l’excès de dollars américains sur le marché. C’est ainsi qu’elle a lancé un appel pour solliciter la soumission des offres de vente du billet vert à Rs 35,30 alors que sur le marché ouvert, le dollar s’échangeait mardi à Rs 35,84, soit au même prix de la veille.

L’excès de la devise américaine sur le marché a amené la Banque centrale à lancer une opération de réduction en deux occasions, les 14 et 16 mai. L’objectif visait à éponger respectivement $ 65 millions et $ 39,8 millions à raison de Rs 35,05 et Rs 35,20 le dollar.

Cependant, le combat contre le surplus de liquidité passe obligatoirement par le recours à l’émission de divers instruments financiers si cet excédent se situe au niveau de la circulation de la roupie. La Banque dispose de six selon son dernier rapport. Cependant, les deux instruments qui ont la cote sur le marché sont respectivement les Bank of Mauritius Bills et les Bank of Mauritius Notes. La créance du premier est négociable à des termes variant entre 91, 182 ou 364 jours.

L’achat des Bank of Mauritius Bills pour la période se terminant au 30 juin 2018 a enregistré un bond de Rs 192,5 % entre 2017 et 2018 passant de Rs 12,1 milliards en 2017 à Rs 35,4 milliards, une hausse de Rs 23,3 milliards. Le 3 mai, la Banque est intervenue pour négocier des titres dont la maturité arrivait à échéance à 91 jours et à 182 jours pour un montant de Rs 3 milliards. Elle a renouvelé l’exercice le 5 mai. Cette fois pour des titres de 91 jours et de 364 jours respectivement pour un montant total de Rs 2,2 milliards.

Un autre moyen dont dispose la Banque centrale pour lutter contre les risques de dérèglement du système monétaire se situe au niveau de ses prérogatives à imposer le taux directeur, qui sert de référence sur le marché monétaire. C’est un taux qui, s’il est appliqué comme il se doit, devrait permettre à la politique monétaire dégagée régulièrement par le Monetary Policy Committee (MPC) de suivre son cours.

Le gouverneur de la Banque se dit satisfait que depuis mars de l’année dernière, le taux d’intérêt pratiqué par les banques commerciales se situe plus ou moins dans les paramètres définis par le taux directeur. L’illustration de la réussite de cette intervention a été le maintien du taux directeur à 3,50 % à la dernière réunion du MPC. Il s’agit du taux auquel la Banque centrale prête de l’argent aux banques commerciales au jour le jour. Ce qui signifie qu’elle n’a pas eu à intervenir pour protéger la roupie contre d’éventuelles ondes d’instabilité.

Qu'á cela ne tienne, l’intervention de la Banque de Maurice pour éponger le trop de liquidité a un coût. La perte encourue dans ce domaine durant l’exercice 2017/2018 s’élève à Rs 587 millions.

La montée en flèche du surplus de liquidité est sans doute liée aux transformations que le pays a connues et qui n’ont pas épargné le secteur monétaire non plus. Les banques ne sont plus les seules sources de financement auxquelles les entreprises peuvent avoir recours. Elles sont légion ces grosses entreprises qui, au lieu de frapper aux portes des banques et être tenues à payer des intérêts annuellement, optent pour une émission d’obligations dont la maturité est étalée dans le temps. Il ne faut pas minimiser le fait que même le gouvernement a recours au financement étranger pour la réalisation de certains grands projets. L’exemple le plus évident est le financement de l’installation d’un système de transport ferroviaire, le Metro Express. L’argent est arrivé à Maurice sous la forme de devises qui ont été converties en roupies.

On n’est pas très bavard sur le sujet dans le milieu bancaire. Les nombreuses sollicitations pour un commentaire sont demeurées sans réponses, Bank One étant l’exception.

«Pour atténuer les effets de l’excès de liquidité», soutient Rishy Lutchman, Treasurer chez Bank One, «il est indispensable de trouver des alternatives pour les projets d’investissement. Il existe très peu d’opportunités d’investissement sur le marché local. La marge de manœuvre des banques s’en trouve réduite. Pour tenter de juguler l’impact de l’excédent de liquidité sur leurs opérations, les banques vont tenter de réduire le taux d’intérêt sur les prêts. Ce qui, par conséquent, les pousse à revoir à la baisse le taux d’intérêt sur les dépôts».

Publicité

Publicité

Les plus récents