Publicité

Analyse d'Eric Ng Ping Cheun sur la spirale de l'endettement

Par

Partager cet article

Analyse d'Eric Ng Ping Cheun sur la spirale de l'endettement

C’est la soutenabilité de la dette, davantage que son niveau, qui pose problème pour un pays déficitaire aux ressources limitées.

L’endettement, qu’il soit public ou privé, charrie des connotations négatives. Il constituait un stigma social dans l’Angleterre victorienne du 19e siècle, où les mauvais payeurs pouvaient être emprisonnés indéfiniment, à l’image des nombreux personnages de Charles Dickens jetés dans des prisons pour débiteurs. «There is no practice more dangerous than that of borrowing money», disait le premier président des États-Unis, George Washington. C’est tout à fait vrai, mais si cette déclaration était prise littéralement, la marche du développement se serait arrêtée.

Toute personne raisonnable prend des emprunts pour avancer dans la vie, à condition d’avoir la capacité de les rembourser. De même, un gouvernement responsable s’endette afin de développer le pays, pour peu que cet endettement ne croisse pas plus vite que ce que produit l’économie (le produit intérieur brut - PIB). Au cas contraire, lorsque la dette du secteur public (qui comprend la dette gouvernementale et la dette des entreprises publiques) augmente par rapport au PIB, il y a des limites à ne pas franchir pour qu’elle demeure soutenable.

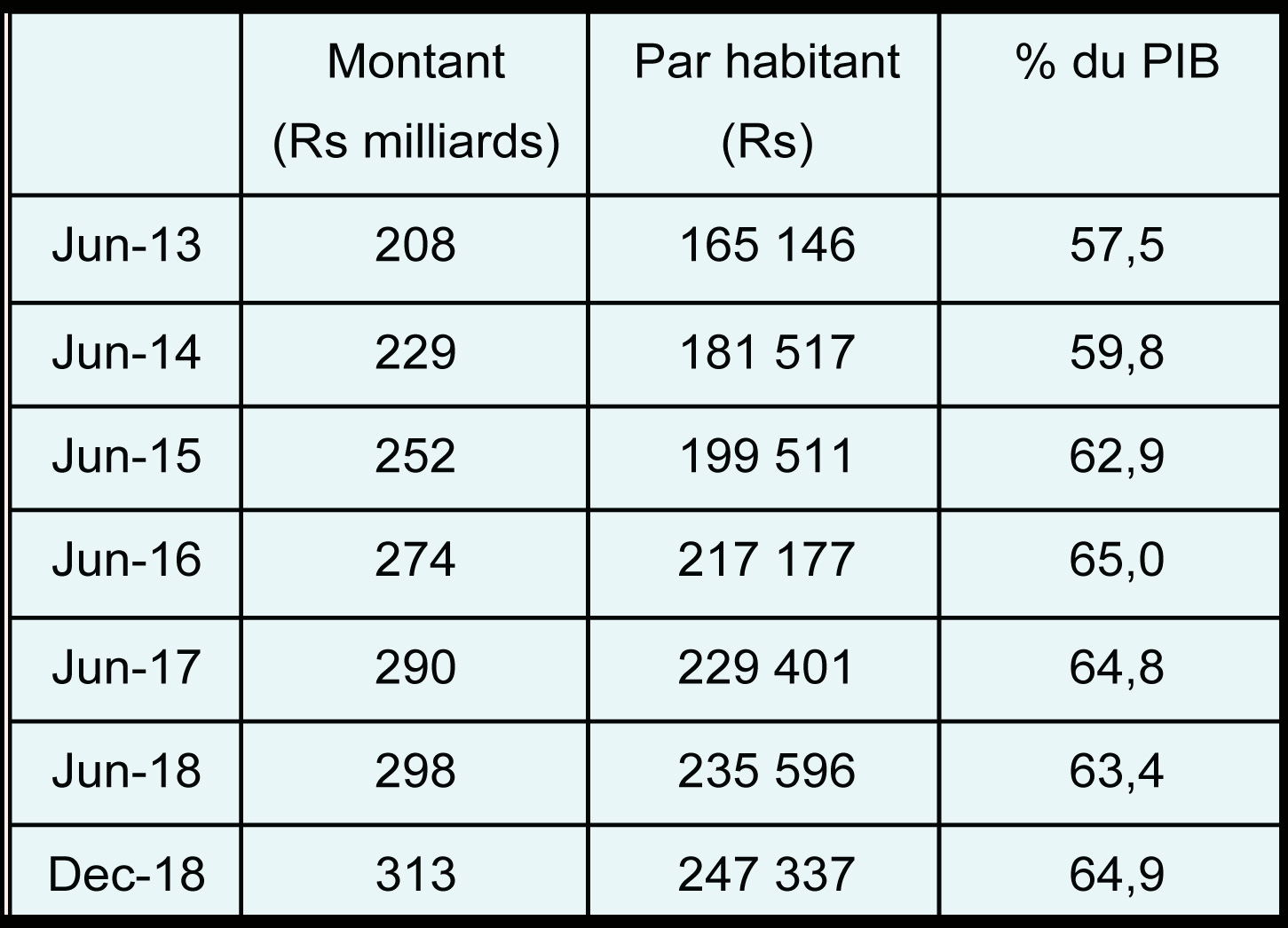

En cinq ans et demi, de juin 2013 à décembre 2018, elle s’est accrue de Rs 115 milliards (+50 %) pour atteindre Rs 313 milliards, soit environ Rs 250 000 par tête d’habitant, ou presque 65 % du PIB (voir le tableau 1). Dans une interview à Business Magazine en date du 14 janvier 2015, Gerald Lincoln affirmait que «Maurice peut s’endetter jusqu’à 80 % de son PIB». On cite volontiers Dubaï ou le Japon pour dire que le seuil de 60 % ne convient pas à Maurice. Le hic, c’est que notre pays n’est ni un producteur de pétrole ni une nation créancière (qui a des actifs nets à l’étranger), mais il a des ressources limitées avec un compte courant déficitaire (5,8 % du PIB en 2018). Les économies se différencient par leur capacité à soutenir la dette publique, et non par l’ampleur de celle-ci.

(sources : Banque de Maurice et ministère des finances)

Crédibilité et transparence

Pour montrer cette capacité, il faut d’abord être crédible aux yeux du public. Ce qui signifie qu’un ministre des Finances doit respecter les engagements qu’il a pris sur la dette publique. Dans le discours budgétaire de l’année dernière, il est écrit que «with the policies and proposals announced in this Budget, we expect public sector debt to further decline to 63.1 percent of GDP by end June 2019». Tout laisse croire que l’objectif ne sera pas atteint, puisque la dette du secteur public était déjà à 64,8 % du PIB en mars 2019.

Par ailleurs, le gouvernement s’est engagé à la ramener à 60 % du PIB au 30 juin 2021. Maintenant, il veut repousser cette échéance de deux ans, malgré l’avis contraire du Fonds monétaire international (FMI) qui l’invite à une consolidation fiscale dans le Budget qui sera présenté le 10 juin. On comprend cette exigence de discipline budgétaire dans la mesure où les échéances de 2013 et de 2018 ne furent pas respectées. Après plusieurs reports, le pays perdra de sa crédibilité.

Ces renvois mettent en évidence le problème de la dette cachée de l’État. Les chiffres officiels sous-estiment le niveau réel de la dette publique en raison de l’opacité des comptes publics : ils excluent les structures spécifiques (Special PurposeVehicles) à travers lesquelles l’État garantit des prêts internationaux (les projets de Metro Express et de Safe City, qui sont d’une valeur douteuse), et les obligations d’État détenues par des entités du secteur public (qui sont aussi encouragées par le ministère des Finances à investir leur surplus directement dans de nouveaux certificats de Trésorerie).

Si tout cela y était inclus, la dette du secteur public dépasserait les 70 % du PIB. Sans compter les engagements futurs de la pension de vieillesse de l’État (au cas oùelle serait alignée sur le salaire minimum, sa valeur actuelle sur une période de dix ans excéderait 100 % du PIB) et d’autres passifs éventuels élevés. Ajoutez à cela la dette des entreprises et des ménages (qui représentait 87 % du PIB au 31 décembre 2018), et on voit bien la spirale de la dette dans laquelle est plongée la nation mauricienne.

Une sous-estimation de la dette publique peut entraîner une crise de confiance. C’est ce qui s’est passé en Grèce en 2009, après qu’on a découvert que la dette gouvernementale était en réalité de 11 % supérieure au montant initialement rapporté. Ici encore, ce n’est pas la taille de la dette qui importe, mais c’est le manque de transparence qui peut déclencher une crise de la dette publique, que celle-ci soit de 60 % ou de 100 % du PIB.

Transfert intra-générationnel

Une génération qui hérite une dette publique de 60 % du PIB serait, dit-on, mieux lotie qu’une génération qui porte sur ses épaules une dette de 100 % : c’est une idée confuse, et souvent fausse. Il ne faut pas assimiler la dette d’un pays à celle d’un individu, car il convient de faire la distinction entre cash et ressources réelles. Lorsqu’une personne dépense de l’argent emprunté, elle acquiert des ressources ; mais pour rembourser cet argent demain, elle devra réduire ses ressources : c’est comme si elle a emprunté non seulement du cash mais aussi des ressources réelles du futur.

Si une personne peut augmenter ses ressources au détriment d’une autre, un pays ne peut pas faire la même chose, sauf s’il prend des prêts étrangers (mais la dette extérieure de Maurice n’est que de 15,7 % du PIB en mars 2019). Une dépense publique utilise des ressources produites aujourd’hui, et non demain : l’État ne peut pas emprunter des ressources du futur pour la simple raison que ces ressources n’existent pas encore !

Une hausse de la dette publique n’induit donc pas un transfert direct de ressources du futur au présent (un transfert intergénérationnel). Cependant, elle fait transférer des ressources au sein de la génération actuelle (un transfert intra-générationnel), des contribuables qui financent les intérêts de la dette (via une hausse des impôts) aux citoyens qui prêtent au gouvernement (à travers les obligations publiques). Il est donc inexact de dire que ce sont nos petits-enfants qui porteront le fardeau de la dette actuelle. Au contraire, ils jouiront des effets positifs des investissements faits grâce à celle-ci : le métro d’aujourd’hui est à la génération future ce que l’autoroute d’hier était à la génération actuelle.

C’est donc sur la génération actuelle qu’un gouvernement impose des sacrifices en s’endettant : elle sacrifie sa consommation au profit du capital productif. Toutefois, si la dette sert à financer l’État-providence, comme une hausse de la pension de vieillesse, au détriment de l’investissement productif (le stock de capital diminue), cela pénalisera l’économie à moyen et long termes, et ce sont les enfants et petits-enfants des retraités qui en souffriront. Du reste, si la dette publique ne cesse d’augmenter, elle sera plus lourde pour nos descendances.

S’endetter ou taxer ?

Un gouvernement ne saurait accroître allègrement la dette publique sans se soucier de l’avenir. Certes, un investissement public, notamment dans l’infrastructure, peut avoir un meilleur retour qu’un investissement privé, et des dépenses courantes dans l’éducation et la santé peuvent rendre les travailleurs plus productifs. Mais pourquoi se plaint-on de l’inadéquation de compétences et de la faible productivité nationale ? Nos dépenses publiques, à l’instar du complexe sportif de Côte-d’Or, sontelles rentables ?

L’endettement public affecte l’économie d’aujourd’hui et, par extension, l’économie qu’hériteront les générations futures. Les autorités encourageront l’inflation (à travers la création monétaire) afin d’éroder la valeur réelle de la dette, mais les coûts économiques seront énormes pour réduire ensuite l’inflation. Puis, le remboursement de la dette publique passe par plus d’impôts. Une imposition plus lourde découragera les firmes à investir, et les gens à travailler, ce qui causera un ralentissement de l’activité.

Pour financer ses projets, un gouvernement peut choisir seulement la taxation plutôt que l’endettement. La taxation fera baisser soit la consommation privée, soit l’épargne nationale. Le second cas de figure s’applique à Maurice : selon les données du FMI, la hausse des recettes fiscales (tax revenue), de 18,4 % du PIB en 2015-16 à 19,8 % en 2018-19, a été accompagnée d’une baisse de l’épargne privée (de 18,6 % du PIB à 17,6 % sur la période). Donc, les Mauriciens ne consomment pas moins pour payer plus d’impôts. Voilà qui va à l’encontre de «l’équivalence ricardienne» selon laquelle la décision de taxer ou d’emprunter ne fait pas de différence (le déficit public est complètement compensé par l’épargne privée). Or, un endettement public couplé avec une consommation accrue constitue un mélange détonant.

Qu’il emprunte ou qu’il taxe, l’État évince ainsi l’épargne qui aurait été utilisée pour l’investissement privé. Les économistes s’accordent à dire que l’emprunt public a un plus grand effet d’éviction (crowding-out effect) que la taxation, car il pousse à la hausse les taux d’intérêt. Les deux dernières émissions des obligations publiques à dix ans furent sursouscrites près de trois fois, et le taux de rendement accepté le plus élevé monta à 5,57 % contre 5,38 % lors de la précédente adjudication. C’est dire que le risque d’éviction est fort.

Déficit primaire

Un autre danger est le piège de la dette (debt trap), c’est-à-dire que les paiements des intérêts font croître le déficit budgétaire de telle sorte que la dette continue d’augmenter même si le gouvernement ne dépense pas excessivement. Dès lors, ils font monter le ratio dette-PIB. À noter qu’ils ont grimpé à Rs 9 milliards pour la période du 1er juillet 2018 au 30 mars 2019.

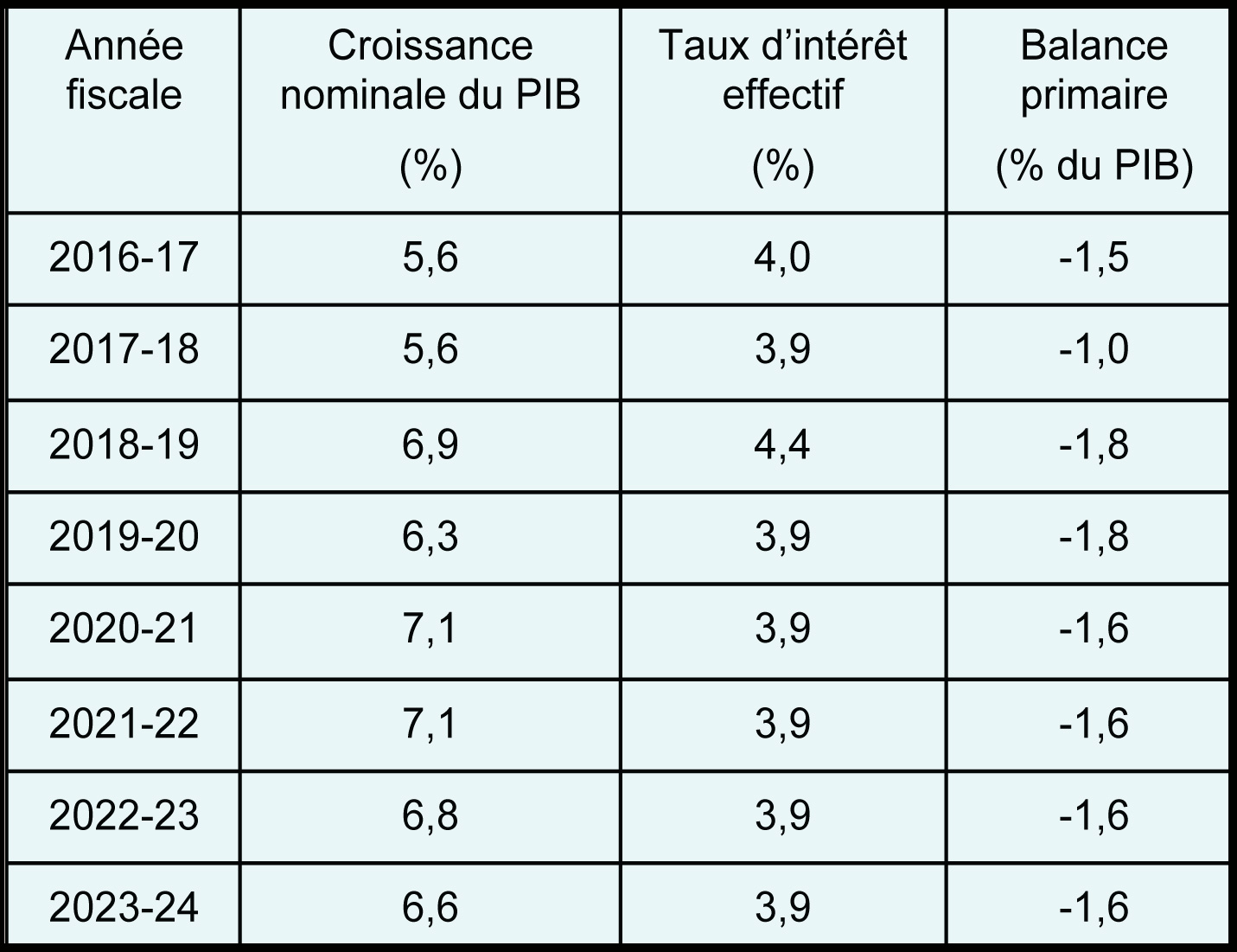

Deux indicateurs sont à surveiller : le déficit primaire (les dépenses publiques autres que les intérêts moins les recettes fiscales) et la relation entre le taux d’intérêt effectif (les intérêts divisés par l’encours de la dette) et la croissance nominale du PIB. Plus celle-ci est élevée, plus le gouvernement peut emprunter tout en gardant constant le ratio dette-PIB. Mais si le taux d’intérêt est supérieur au taux de croissance nominale, et le Budget national enregistre un déficit primaire, alors la dette publique progressera par rapport au PIB. D’après le FMI, le taux d’intérêt a été inférieur au taux de croissance nominale depuis 2007 et le restera les cinq prochaines années. En revanche, la balance primaire demeurera déficitaire (voir le tableau 2).

Pour améliorer le ratio dette-PIB, le gouvernement devra réaliser un surplus primaire. Comment le fera-t-il avec les prochaines hausses salariales du PRB ? Osera-t-il couper les dépenses sur les travaux publics ? Il a de la marge pour augmenter ses recettes fiscales, mais il ferait mieux d’élargir la base imposable que de relever les taux d’imposition. Et il pourrait diminuer les abattements d’impôt et les exemptions fiscales.

Illusion monétaire

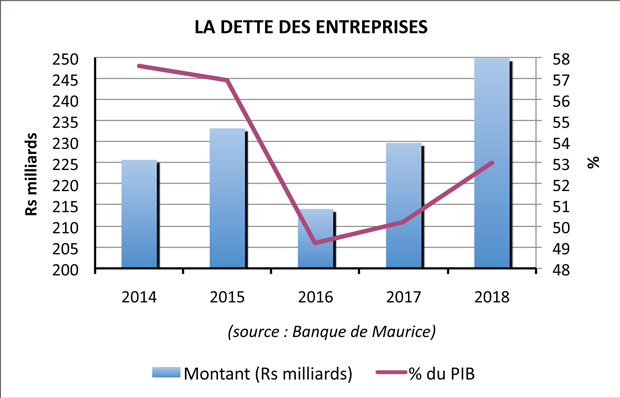

Un alourdissement de la fiscalité sera très impopulaire en cette année électorale. Il handicapera un secteur privé qui est lui-même très endetté. À fin 2018, la dette des entreprises s’élevait à Rs 250 milliards, soit 53 % du PIB (voir le graphique), tandis que celle des ménages était de 34 % du PIB. Le niveau de la dette privée n’aurait rien de dramatique s’il se traduisait en un boom de l’investissement qui stimulerait les profits et les emplois. Mais l’investissement privé stagne sous les 14 % du PIB, la plupart des profits viennent du secteur financier, et les usines détruisent des emplois.

Les firmes qui ont une trésorerie stable peuvent se permettre de s’endetter plus que les industries très cycliques (comme le textile et le tourisme). Deux autres facteurs qui influencent l’endettement sont le taux d’intérêt et le revenu attendu. Quand l’inflation est faible, les taux d’intérêt paraissent abordables en raison de l’illusion monétaire : les taux nominaux sont en baisse, mais pas les taux réels. Autant une inflation modérée favorise l’endettement, autant elle rend une dette excessive potentiellement dangereuse pour les débiteurs, car ils ne peuvent pas compter sur elle pour alléger leur fardeau. Enfin, la hausse du marché boursier (+65 % du Semdex sur une période de dix ans se terminant au 31 mai 2019), entretenue par la faiblesse des taux d’intérêt, crée un effet de richesse qui encourage les particuliers à emprunter pour dépenser.

Dans la mesure où ils se sont appuyés sur les hypothèses optimistes de croissance économique soutenable, de bas taux d’intérêt et de progression du cours des actions, les emprunteurs devraient se préparer à l’éventualité d’un choc économique. Même en cas d’un simple ralentissement de l’économie (une croissance sous les 3 %), ils seront amenés à supprimer des dépenses afin d’assurer le service de leur dette. Une remontée du taux d’intérêt, pour inciter les étrangers à financer notre déficit commercial grandissant par l’achat de titres en roupies, fera chuter la Bourse et infligera un terrible coup aux débiteurs.

Heureusement pour eux, ils ne risquent pas la prison.

Publicité

Publicité

Les plus récents