Publicité

Économie et finances: banques à vendre

Par

Partager cet article

Économie et finances: banques à vendre

MauBank Holdings Ltd lance un appel à manifestation d’intérêt, à l’international. D’autres banques du privé sont aussi à vendre mais pour d’autres raisons.

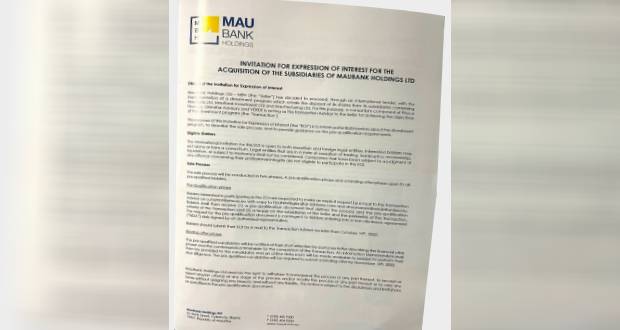

Après la vente de notre patrimoine immobilier, voici celle de nos actifs financiers. Pourquoi ? Pour combler les déficits, tout simplement. On se souvient que lors du dernier discours du Budget, le ministre des Finances avait promis de couvrir les Rs 22 milliards de déficit par la vente de certains biens de l’État. Et l’on savait que MauBank était sur la liste. Cela vient d’être confirmé par une annonce de MauBank Holdings Ltd qui donne jusqu’au 14 octobre pour des manifestations d’intérêt (voir photo). C’est la firme Verde et deux associés français, Priscus Finance, spécialiste en fusions et acquisitions, et Gibraltar Advisors, un cabinet de conseil dédié à l’Afrique, qui agissent comme Transaction Advisor.

Et les 6 milliards ?

Selon nos informations, 70 % des actions seront mises en vente. On ne sait pas si le repreneur remboursera les Rs 6 milliards avancées par l’État à MauBank. Les 30 % restants et qui seront conservés par le gouvernement serviront-ils comme couverture pour ne pas obliger le repreneur à rembourser ces Rs 6 milliards ? Autrement dit, privatisera-ton les profits et socialisera-ton les dettes ?

Dans le communiqué – qui n’en est pas vraiment un puisque l’annonce a paru dans le dernier bilan de MauBank –, il est aussi mentionné que le programme de désinvestissement concernera MauBank Ltd, MauBank Investment Ltd et MauBank Manufacturing Ltd…

MauBank réalise enfin des profits, pourtant, c’est le moment choisi pour la vendre. Probablement à des étrangers, dont l’argent servira non seulement à combler le trou du budget mais aussi celui de la balance des paiements. «En somme, le gouvernement veut sacrifier des rentrées futures d’argent pour financer ses générosités populistes», analyse un économiste.

MT : l’exemple à ne pas suivre

Un ancien directeur de Mauritius Telecom (MT) nous explique que les dividendes payés aux nouveaux actionnaires français depuis la privatisation de MT en novembre 2000 ont dépassé depuis longtemps l’investissement de USD 261 millions (Rs 7 milliards à l’époque pour 40 % des actions) apporté par Orange. «Cela, en retour de pas grandchose en apport de savoirfaire comme le promettait Paul Bérenger notamment à l’époque. Ni de nouveaux marchés africains avec ce que l’on qualifiait de partenariat stratégique. Et je ne vous parle pas de la gouvernance qui a empiré !» Il nous rappelle aussi que les Français peuvent se retirer avec leur capital n’importe quand. Aujourd’hui, Orange, à travers Rimcom, est l’actionnaire majoritaire alors que le gouvernement se retrouve avec 33 %.

Il faut savoir que les dividendes perçus par l’éventuel actionnaire étranger de MauBank seront probablement rapatriés, contribuant à l’hémorragie des devises étrangères à moyen et court terme. Pourquoi ne pas favoriser un investisseur local ?

Les autorités iront-elles de l’avant et préféreront-elles un investisseur étranger malgré tous les ennuis rencontrés avec ce genre d’investisseur ? «Il leur faut absolument de l’argent et en devises pour parer au plus pressé, c’est-à-dire, gagner les élections en donnant l’impression que l’économie va bien. On verra après… après moi, le déluge», nous dit l’économiste.

Cherche repreneur depuis 2017

Une autre institution bancaire appartenant à un groupe asiatique cherche repreneur pour ses opérations mauriciennes… depuis 2017. Sans succès. Face à l’intérêt exprimé en 2017 par un homme d’affaires mauricien, le gouverneur de la Banque de Maurice de l’époque avait mis son veto en décrétant que tout repreneur doit être dans le domaine financier. Et pas constructeur. Un directeur de banque en fuite avait aussi organisé une reprise de cette banque avec l’aide d’investisseurs du golfe. Toutefois, après des révélations sur ses frasques, il a visiblement abandonné le projet. Un groupe tanzanien s’est aussi désisté on ne sait pour quelles raisons.

<p><strong>Une institution d’affaires sur le marché ?</strong></p>

<p>Selon nos informations, cette banque, qui figure en bonne position en termes de chiffre d’affaires, va se séparer de l’actionnaire étranger qui détient 20 % du capital. L’actionnaire mauricien qui possède 80 % de l’actionnariat en vendra, lui, 31 %. Il conservera donc 49 % et le repreneur sera majoritaire avec 51 % dans un premier temps. Car il pourrait augmenter sa part du capital après. C’est un groupe financier en Afrique francophone, la Banque Atlantique, qui est elle-même une subsidiaire de BCP, présente à Maurice, qui serait le repreneur. Cette vente d’actions et le départ de l’actionnaire étranger feraient suite aux nombreux différends pour ne pas dire conflits entre ce dernier et l’actionnaire mauricien. Contactée, la banque d’affaires en question nous répond que «<em>we are not in a position presently to confirm any information in this regards. Should there be any development with regards to a change in the Bank’s shareholding, we will make the appropriate announcement and inform you accordingly».</em></p>

<p><strong>Comme au casino</strong></p>

<p>Une autre banque, toujours la propriété d’étrangers, vient d’être reprise par un duo indo-britannique. Sous la précédente administration, la banque avait utilisé l’argent des déposants «pour jouer au casino» selon l’expression utilisée parmi les employés. Une grosse perte en a résulté. On nous assure que cela ne se reproduira plus.</p>

<p><strong>Lakwzinn veut-elle la sienne ?</strong><br />

Une autre banque du privé était aussi à la re- cherche d’acquéreur et avait tapé dans l’œil d’un puissant groupe économique proche de Lakwizinn. Nous avons contacté la banque ciblée pour savoir si c’est vrai. Elle nous a assuré qu’elle n’est pas à vendre. Cependant, elle a commencé un <em>«repositionnement stratégique»</em>, à réduire les dépenses en tournant le dos aux clients individuels, en fermant ses succursales et ses ATM, et cela, probablement, comme nous l’avons dit, pour se concentrer sur les gros business étatiques. Un peu comme feue Bramer Bank qui bénéficiait des dépôts et business du secteur public. C’est surtout les transactions internationales, qui rapportent le plus, qui intéresseraient les repreneurs.</p>

<p> </p>

<p> </p>

Publicité

Publicité

Les plus récents