Publicité

Chute du groupe BAI: Des faits et des questions

Par

Partager cet article

Chute du groupe BAI: Des faits et des questions

Si, comme je l’apprends maintenant, la «one time endowment policy» n’est pas une exclusivité de la BAI et qu’elle est aussi offerte par SICOM et Island Life, le tout approuvé d’ailleurs par la FSC, peut-on se dire que ceux qui y ont investi leur argent sont «crédules» et que cette police particulière (dans le cas de la BAI, ce produit s’appelle le Super Cash back Gold- SCB Gold) est un Ponzi ? La réponse semble clairement être «NON» à ce stade, à moins qu’une étude comparée détaillée des trois produits vienne démontrer le contraire…

L’analyse des polices SCB Gold démontre fortement que la grande majorité des 24 000 détenteurs de SCB Gold ne peuvent pas être décrits comme de «gros» porteurs ! En effet, 48 % d’entre eux (soit 11 383) ont des SCB Gold policies de moins de Rs 500 000. Les chiffres équivalents pour ceux qui ont investi moins de Rs 1,0 M sont 71,5 %, soit 17 003 clients... Si les SCB Gold sont des produits agréés par la FSC, pourquoi les traiter comme la peste ? Et comme le soulignent des clients ainsi que des assureurs, pourquoi un traitement privilégié pour les Life policies, au détriment des Gold ? Comment justifier le fait de ne pas les loger tous à la même enseigne quand on distribuera la réalisation des actifs ?

Les «Long Term Insurance Business Solvency Rules» de 2007 (sous l’Insurance Act de 2005) imposaient, comme seule limite aux assurances, qu’elles investissent «not more than 10 % of assets in any related company» (Rule 12(6)). Pour la BAI, seule, cela voulait dire qu’elle ne pouvait mettre plus de 10 % dans CHACUNE de ses «related party companies». Ce qui fait que la BAI n’a eu aucune peine à investir 10 % dans Iframac, 10 % dans Courts, 10 % dans Bramer etc., jusqu’à atteindre, au total, 85 % en 2009, 83 % en 2010, 85 % en 2011, 84 % en 2012... car c’était, selon elle, correct !

La FSC, en face d’elle, n’a jamais réagi publiquement à cette interprétation, ce qui est surprenant puisque c’est contraire à tous les principes de base de «risk concentration» ! Est-ce à dire qu’elle était d’accord ou qu’elle ne l’était pas, mais que le législateur a tardé pour modifier la loi et la rendre limpide plutôt que de permettre une interprétation aussi dangereuse ? Dernière question : si la FSC n’était pas d’accord, pourquoi ne s’est-elle pas imposée comme régulateur, en attendant que le législateur se décide ?

Les nouveaux règlements de 2013 ont imposé une nouvelle condition que pas plus de 10 % des actifs ne devaient alors être investis dans «one or more of its related companies», et c’est alors que la FSC établissait un plan pour que la BAI s’y conforme, plan qui devait s’étaler jusqu’à décembre 2016. En fait, ce ratio d’investissement dans les «BAI related companies» baissait de 84 % à 66 % en décembre 2013 et à 58 % en décembre 2014. À noter que l’objectif agréé avec la BAI était de 54 % pour décembre 2014, objectif donc raté de peu, mais raté tout de même...

En attendant de voir plus clair sur ce qui constituerait, selon le gouvernement, le «PONZI scheme» dans cette affaire, il est permis de suggérer que le vrai tort de la BAInsurance a été une imprudence colossale (qu’elle interprétait, subjectivement, comme pas illégale jusqu’en 2013 ) à investir autant de fonds de ses clients dans ses propres affaires, probablement au motif de voir le groupe grossir plus vite, et même beaucoup plus vite que ne le permettaient les seuls fonds propres du groupe... C’était donc une question d’appétit et de moyens ! De plus, si certains de ses investissements ont été des réussites (par exemple l’investissement Britam au sein d’Equity Bank au Kenya : Rs 1,3 milliard de profits et valant Rs 5 milliards, nous diton), la plupart des autres (Ireko, Arcasa, Apollo Bramwell, Iframac, Courts, etc.) semblent être en mauvaise posture et sont donc, dans le passé récent, plutôt des «destructeurs de (la) valeur» qui était censée être apportée au portefeuille des clients de la BAI...

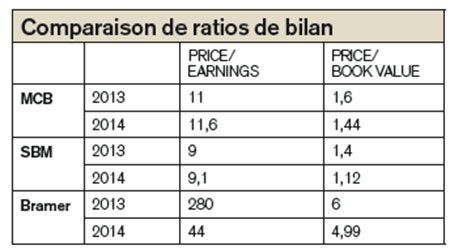

C’est peut-être ces considérations qui mènent à et qui expliquent pourquoi Seaton rachète les actions de la BAI encore libres à la Bourse en 2010, ce qui permet à la BAI de ne plus être sous le regard (et les règlements) de la Bourse. Dès lors, il y a un «pattern» de surévaluation d’actifs, surtout internes, sur lesquels on peut greffer et justifier des montages financiers de plus en plus importants. Cas typique : Bramer Bank Corporation Ltd (BBCL) ! La «Banking Licence» est émise en août 2008, mais la BBCL est fondée par amalgamation des actifs de Mauritius Leasing et de la South East Asian Bank en mai 2012. La Bramer a connu une évaluation plutôt pittoresque au cours de ces dernières années alignant un PE ratio de... 436 en 2012 et un Price to NAV de 5,38 à la même date, après trois années de pertes en 2009, 2010 et 2011. Ce PE ratio, par exemple, est presque 40 fois plus favorable que celui de la MCB et presque 50 fois celui de la SBM ! (voir tableau ci-contre, pour une comparaison plus récente avec la MCB et la SBM qui sont pourtant jugées comme étant d’un autre «calibre».)

Ce qui nous mène au coeur du problème et au «déclencheur» de la chute de la maison BAI, c.-à.-d.? la BBCL. Car (voir réponse de Luchmeenaraidoo au Parlement le 7 avril), il a été expliqué que la BBCL avait été avisée, le 27 février 2015, qu’il lui fallait injecter... Rs 3,5 milliards de capitaux frais avant le 31 décembre 2015 et que cela devait commencer par Rs 350 millions avant le 31 mars 2015. De plus, il fut imposé une restriction stricte au regard de nouvelles facilités à des «related parties», ce qui suggère que c’était là un «boubou» déjà sérieux. Quoi qu’il en soit, le point à faire est double :

(1) S’il faut Rs 3,5 milliards d’injections, c’est que le «serious impairment of capital» souligné dans le communiqué de la BoM, le 2 avril, est vraiment confirmé avec force ! Il faut rappeler que les fonds propres de cette banque ne sont que de Rs 1,3 milliard au 31 décembre 2014. On ne nous explique pas le calcul ou les raisons de cette demande de la BoM, mais avec un ratio prudentiel de 10 % environ, il faut tout de même souligner que cette somme «couvre» des prêts sains de... Rs 35 milliards !

Or le bilan total n’est, au 31 décembre 2014, que de Rs 18,6 milliards et les prêts ne sont qu’à Rs 10,4 milliards... Autre alternative : la BoM pense qu’il y a suffisamment de «dud loans qu’il faut «write off» tout de suite, soit dans le portefeuille de prêts classiques (Rs 10,4 milliards au 31 décembre 2014) soit dans les «HP assets» rachetés de Courts, se trouvant dans «other assets». Dans ce cas, et puisque la BAI n’est plus là pour répondre aux exigences de la BoM, la National Commercial Bank, qui a garanti emplois et déposants, commence avec un «trou» important (Rs 3,5 milliards ?) que le contribuable va devoir combler éventuellement, vu les engagements maintenant pris par le ministre des Finances ?!

(2) La BAI Insurance est prise en charge par les «conservators» Bonieux et Oosman sur ordre de la FSC au motif qu’il y a péril en la demeure, les actions de la Bramer détenues par la BAI ne valant plus rien après le retrait de la «Banking Licence» le 3 avril. Or quelle était la valorisation des actions de la Bramer dans les livres de la BAI Insurance, à ce moment-là ? On nous dit : Rs 5 milliards. Était-ce un chiffre bien raisonnable pour les dirigeants de la BAI, KPMG, la FSC, alors que les fonds propres sont à Rs 1,3 milliard seulement et que la Banque centrale estime qu’il faut injecter Rs 3,5 milliards pour être conforme à ses prescriptions ?

Qui va nous donner des réponses satisfaisantes, une fois pour toutes ?

Bramer Bank ne fait plus partie de la liste des institutions bancaires reconnues par la Banque de Maurice.

Publicité

Publicité

Les plus récents