Publicité

La valse des milliards et l’euphorie de la relance

Par

Partager cet article

La valse des milliards et l’euphorie de la relance

Il y a eu, avant le Budget, une poussée de fièvre tardive contre l’idée que l’État vienne en aide au secteur privé au motif qu’ils sont très riches et qu’au contraire, il faudrait les taxer plus. L’appel alignait même une proposition de taxer rétroactivement !

Il faut malheureusement débusquer, dans certains cas ce n’est pas nouveau, certaines de ces idées émotionnellement compréhensibles, mais généralement démentes.

Les grosses compagnies du secteur privé sont évidemment bien plus riches que vous et moi. Leurs propriétaires aussi sans doute, quand la compagnie marche bien. C’est une évidence ! En économie libérale, ce n’est pas un péché. Au contraire, c’est un signe de réussite. On peut être tenté d’y voir là une occasion pour solutionner d’autres problèmes nationaux. Je comprends que l’on y pense, mais est-ce raisonnable et/ou sans conséquence ?

Tout remonte, je le soupçonne, à un document du ministère des Finances daté de novembre 2019 et, semble-t-il, libéralement distribué lors des tripartites. On était alors à la veille des élections.

Dans ce document, il faut d’abord relever de grosses incongruités qui ne facilitent pas une discussion basée sur une globalité de faits correctement mis en perspective (tous les chiffres sont en milliards – exprimés simplement par Mds.)

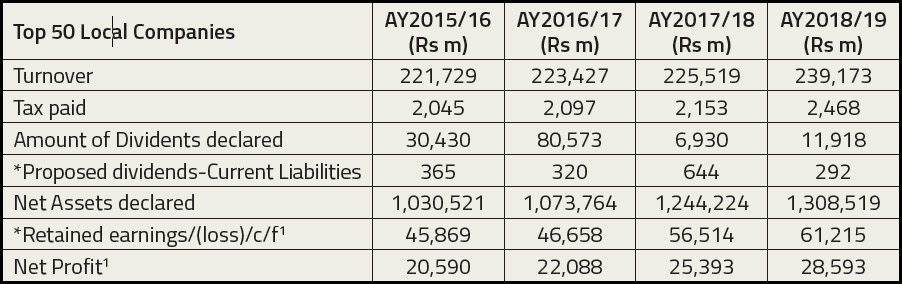

D’abord, parlons d’un chiffre qui a fait particulièrement saliver. Dans le tableau 5 de ce document (ci-joint), on trouve effectivement, à la ligne 3, Rs 130 milliards de dividendes déclarés sur 4 années financières. C’est un chiffre colossal et certains ont suggéré que ce chiffre soit même taxé rétroactivement. À y voir de plus près, les dividendes plus récents de Rs 6,9 Mds (17/18) et Rs 11,9 Mds (18/19) paraissent plausibles. Par contre, les dividendes de Rs 30,4 Mds de 2015/16 et surtout les Rs 80,6 Mds de 2016/17 paraissent plus improbables, les profits correspondants (nets de pertes) se situant à seulement Rs 20,6 Mds et Rs 22,1 Mds respectivement. Et, de plus, le dividende de Rs 80,6 Mds de 16/17 est plus fort que le total des Retained Earnings à la fin de 15/16 (Rs 45,9 Mds) et les profits de 16/17 (Rs 22,1 Mds), ce qui rendrait ce dividende illégal ! Ces deux années représentent plus que 85 % des dividendes des 4 années étudiées et elles méritent donc un focus spécial et une explication. C’était nécessaire dans le document d’origine pour commencer…

D’autres incongruités de ce tableau méritent une mention. D’abord, dans son titre, on parle de «50 top companies» plutôt que d’un «Top 50 companies» sans ambiguïté possible. On indique aussi que ce tableau parlera des «amounts paid by each of these companies to CEOs», alors que l’on n’en parle pas ensuite. Vies privées en jeu ?

«Taxer les dividendes, surtout rétroactivement, est clairement une idée folle si l’on tient à la Bourse… au Centre financier… à une économie qui tourne»

Ensuite, il n’est pas clair du tout si ce tableau couvre les banques ou pas. En effet, si l’on se réfère au Top 100 Companies, les 337 compagnies (hors banques) de cette base de données affichent Rs 278 Mds de turnover (ce qui suggère que c’est possible que les banques n’y soient pas – 239 Mds de turnover étant visibles au tableau). Cependant, le même tableau de 337 compagnies aligne Rs 15 Mds de profit net (ce qui suggère que les banques y sont, puisque l’on affiche Rs 28,6 Mds au tableau du MoF). Des précisions semblent impérativement nécessaires.

Un mot ensuite sur la proposition de taxer les dividendes déjà payés. Taxer des dividendes équivaut, de toute façon, à taxer le profit deux fois. S’il est taxé à la source ou dans la main des actionnaires, comme c’est peut-être l’idée pour atteindre, ce faisant, l’ultimate shareholder trop reluisant et toujours «appétissant», il faut quand même réaliser que dans le Top 50 des compagnies, il y a de nombreux cas de compagnies publiques ou cotées en Bourse qui ont donc de petits actionnaires ou des fonds de pension qui en dépendent.

Prenons la plus grosse compagnie du pays, la MCB. Elle a 20 426 actionnaires et ses plus gros actionnaires sont la NPF (6,9 %), la Swan Life (3,4 %), PAD (3 %), la SICOM (2,2 %), Eastspring (SICAV) (1,9 %), MUA Life (1,2 %). Taxer leurs dividendes équivaut à quoi, sinon raboter le rendement de leur fonds de pension (ou d’investissement) avec les conséquences que l’on peut imaginer. Si ce n’est pas à ce bout de la chaîne, qui viserait-on d’autre à l’autre bout ? Les 18 398 actionnaires détenant moins de 10 000 actions chacun ? À la SBM, dans une année taxable normale, l’actionnaire principal demeure le Trésor public ! À IBL, la plus grosse compagnie privée non bancaire, GML Ltée a, certes, le contrôle des votes, mais ne touche pas de dividendes. Le plus gros actionnaire est à 10,8 % seulement. Coté en Bourse, il aligne 12 692 actionnaires à juin 2019. Taxer les dividendes, surtout rétroactivement, est clairement une idée folle si l’on tient à la Bourse… au Centre financier… à une économie qui tourne.

On s’est, par ailleurs, aussi fait des gorges chaudes par rapport aux «retained earnings» de cet échantillon de «50 top companies». Le même tableau affiche, à ce titre, Rs 61,2 Mds en 2018/19 et certains y voient là un argent bon à prendre à travers la taxe, négligeant pour peu que cet argent, ce n’est pas, très largement, du «cash», mais seulement la part des profits non distribués qui sont, dans presque tous les cas, largement réinvestis. Un manquement majeur de ce tableau est, par ailleurs, d’afficher les «net assets declared» de Rs 1 309 Mds comme une «fortune» libre de toute contrainte, et de ne pas les contraster avec les dettes, à moins que «net assets declared» ne soient véritablement les total assets moins les total liabilities, ce qui paraît à peine croyable, car ils voudraient dire que le capital et les réserves de ces «50 top companies» totaliseraient 1 247 Mds !

En parallèle de ce document de novembre 2019, on se réfère de plus en plus à deux chiffres lâchés (innocemment ?) par la MRA en septembre 2019, soit Rs 104 milliards apparemment possédées à l’étranger par des citoyens mauriciens, alors que le chiffre correspondant pour les compagnies serait de Rs 980 milliards. La MRA ne donne aucun autre détail, mais deux questions méritent tout de même d’être posées. De ces sommes, quelle est la part qui est détenue par des expatriés devenus citoyens mauriciens ou par des compagnies enregistrées localement, mais possédée majoritairement par des étrangers, comme, par exemple, les compagnies offshore GBC1 ? Faut-il aussi rappeler qu’il faut mettre ces chiffres en perspective en soulignant les sommes importantes que possèdent les étrangers à Maurice, soit à travers le FDI, soit à travers l’offshore ? L’un chiffre n’est-il pas le pendant logique de l’autre ? Y a-t-il moyen d’inciter une partie de ces sommes exilées à retrouver nos rivages ? Peut-être. En les taxant, vous croyez ?

«La CSG est, qu’on le veuille ou non, une taxe additionnelle tant sur les salaires de plus de Rs 50 000 qu’une taxe additionnelle sur les compagnies qui paient plus généreusement leurs salariés»

Quant à l’affirmation que les hôtels ont été «très rentables» ces dernières années, les chiffres consolidés du Top 100 font la nuance. En 2016, le secteur perdait Rs 869 millions, puis générait Rs 1 276 millions et Rs 2 031 millions de profit, les deux années qui suivirent. C’est loin d’être le Pérou au vu du capital immobilisé ! Le grand groupe hôtelier le plus rentable du pays, Lux Resorts, affichait ainsi Rs 759 millions de profit en 2019, soit un retour sur capital social de 12 % (7 % en 2018) et un retour sur actif de 5,9 % (3,2 % en 2018). En passant, les «retained earnings» étaient de presque Rs 2 milliards et le bilan indique non pas du «cash», mais un découvert de Rs 120 millions en sus de dettes de Rs 3,8 milliards !

Le Budget n’a heureusement pas sombré face aux chants les plus dangereux des sirènes qui se gorgent bien vite de milliards. Il n’a pas taxé les dividendes passés, les «retained earnings» ou les actifs nets (perçus comme «la fortune» !). Tant mieux ! Cependant, le ministre des Finances a regardé derrière ces chiffres et s’est appuyé sur le Solidarity levy de 25 % sur le «chargeable income» plus les dividendes (mais pas les intérêts !) au-delà de Rs 3 millions par an ; la nouvelle taxe sur les salaires appelée Contribution Sociale Généralisée (ou CSG, en sus de la Portable Pension ?) et, précédent extrêmement dangereux, une taxe sur le chiffre d’affaires, profits ou pas…

Pour générer l’euphorie de la relance, c’est raté !

La discrimination du Solidarity levy en faveur des étrangers travaillant au pays est au minimum bizarre. Quel étranger voudra, en effet, maintenant devenir citoyen mauricien ? Il vaudra mieux pour lui rester «expatrié résident» pour le reste de sa vie ! Si cette taxe est maintenue dans le temps, il deviendra, d’ailleurs, plus logique pour les compagnies locales d’employer des étrangers que des Mauriciens de talent égal ? Ce n’est tout simplement pas rationnel. La clé sur cette taxe, c’est qu’elle soit EXCEPTIONNELLE, comme la situation. Si elle tient pour un an (voire deux), passe encore : à situation exceptionnelle, mesure exceptionnelle ! Mais si elle perdure parce que l’État budgétivore qui continue à gaspiller et ne se réforme pas, s’y habitue, comme avec d’autres «special levy» du passé, d’ailleurs, ce sera extrêmement dangereux et démotivant, et cela va casser un ressort vital ! Il faut une «Sunset clause» à cette idée ! Comme pour le ratio de la dette au PIB aussi, d’ailleurs !

La CSG est, qu’on le veuille ou non, une taxe additionnelle tant sur les salaires de plus de Rs 50 000 qu’une taxe additionnelle sur les compagnies qui paient plus généreusement leurs salariés. Le modus operandi n’est pas encore clair (para 172+), mais on peut déjà avancer que cela équivaut à une payroll tax. En plus, ça va directement au budget, ce qui aide à boucher des trous laissés par d’autres. En faire l’annonce au moment où la relance doit être dopée, ne fait pas très futé, car si la pyramide salariale d’une compagnie est moins large vers la base, elle paiera plus, qu’elle fasse des profits ou pas, ce qui ne va sûrement pas aider à sa survie. C’est encore pire pour la taxe directement sur le chiffre d’affaires, d’ailleurs, peu importe s’il y a du profit ou pas. Au nom de quelle logique est-ce fait et qu’est-ce que ça va générer ? Pour la CSG, une première estimation suggère Rs 8 milliards… C’est bon à prendre ! C’est bien plus dur à payer !

Je le répète : pour générer l’euphorie de la relance, c’est raté ! Mais il faut pourtant que ce Budget marche ; il n’y a pas d’autres cartouches disponibles ! Aucune part !

5. Revenue from Corporate tax by 50 top companies and amount paid by each of these companies to CEO’s, the Net Assets of these companies and the Retained earnings/Dividend distributed- Year 15-19.

* Data on Proposed dividends and Retained earnings are not available from bank returns. Top listed determined by Turnover declared in returns. Data on Amount paid to CEO’s is not available.1Includes losses

Publicité

Publicité

Les plus récents