Publicité

Éclairage

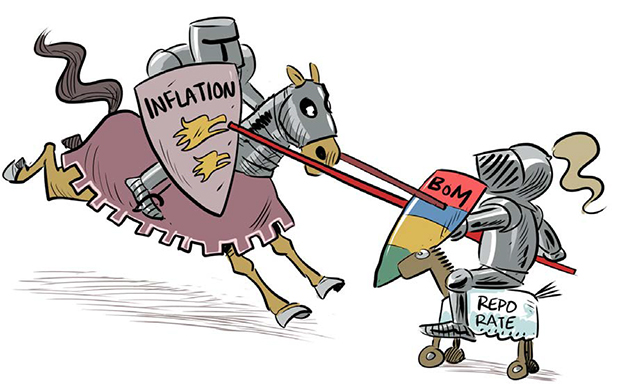

Inflation : le pari de la BoM

Par

Partager cet article

Éclairage

Inflation : le pari de la BoM

Attendu par la communauté des affaires, le «Key Rate» de la Banque de Maurice (BoM) reste un indicateur clé qui peut potentiellement influencer l’activité économique du pays tant il a une incidence sur un ensemble de paramètres économiques, allant de la croissance à l’inflation, en passant par le taux de change ou encore l’endettement des ménages et des entreprises. C’est dire qu’à chaque fois que le «Monetary Policy Committee» (MPC) fixe le taux directeur, qu’il soit baissé, maintenu ou augmenté, cette décision est largement commentée et analysée, et le nouveau taux disséqué.

Ainsi, en gardant le Key Rate inchangé à 4,50 % le 15 septembre, à l’issue de la 68e réunion du MPC, la BoM a surpris plus d’un, plus particulièrement les économistes et autres observateurs indépendants qui avaient formulé des hypothèses en faveur d’une hausse allant de 25 à 50 points de base. Ils arguaient en amont de cette réunion que l’inflation globale, utilisée par la BoM pour établir ses projections, restait toujours forte à 9,6 % en août, même si elle avait pris une légère tendance baissière. Or, c’est en augmentant le taux directeur, auquel les banques et autres institutions de crédit prêtent aux individus et aux institutions de dépôt au jour le jour, que la Banque centrale agit pour contenir les pressions inflationnistes. Et par ricochet, réduire les dépenses de consommation avec le renchérissement de l’argent du loyer. Ce qui devrait permettre à un client de réfléchir à deux fois avant d’emprunter.

La BoM a fixé le cap de l’inflation à 7 % d’ici décembre 2023, une baisse qui sera possible grâce à une réduction des prix des commodités à l’échelle globale, mais aussi, selon Harvesh Seegolam, le gouverneur de la BoM, en raison de l’assouplissement de l’approvisionnement global couplé à la réduction des perturbations logistiques au niveau mondial. Tant mieux, mais il faudra, selon les spécialistes, que les prix ne grimpent pas pour que l’inflation soit maintenue à ce taux jusqu’à la fin de l’année. Le gouverneur se défend en s’appuyant sur la politique de normalisation monétaire «to work through the economy and keep core inflation from gaining traction», insistant que cette politique est susceptible de maintenir les attentes inflationnistes bien ancrées et de ramener l’inflation dans les limites de l’objectif fixé durant la première moitié de 2024.

Resserrement monétaire

Certes, qu’on ne voile pas la face. L’inflation demeure un phénomène mondial et la plupart des pays ont adopté une politique de resserrement monétaire pour lutter contre l’inflation, dont principalement une hausse des taux d’intérêt, avec souvent un succès mitigé. À cet effet, la Réserve fédérale américaine (Fed) pourrait relever son taux d’intérêt pour la 12e fois depuis janvier 2022. En 18 mois, la Fed est restée concentrée sur son objectif : augmenter ses taux rapidement afin d’empêcher que les anticipations d’une inflation durablement élevée ne s’enracinent, avec d’importants risques pour l’économie à la clé. Objectif : cibler à terme une inflation de 2 %, même si l’ensemble des analystes s’accordent à dire que cette dernière étape pourrait être le plus difficile alors que le taux opère dans une fourchette comprise entre 5,25 % et 5,50 %.

Dans la foulée, la Banque centrale européenne (BCE) a également augmenté ses taux pour la première fois mi-juillet 2022, pour enchaîner huit hausses depuis et les porter à 3,75 %. Plus généralement, dans la zone euro, la situation reste compliquée, avec une inflation qui ralentit lentement, située à 5,3 % en juillet avec une importante disparité entre les pays. Elle est repassée sous la cible des 2 % en Espagne ou en Belgique, mais est encore bien supérieure en Allemagne ou en France, et même au-delà des 10 % en Slovaquie alors qu’en Hongrie, elle s’élève à 17,5 %. Quant au Royaume-Uni, confronté à une inflation accélérée, la Banque d’Angleterre a dû procéder à des hausses consécutives de son taux de base. La 12e jusqu’à présent.

Cette incursion dans la politique monétaire américaine et européenne nous ramène à une certaine réalité, celle qui protège les économiquement faibles contre la hausse du coût de la vie. Car une inflation galopante demeure, en fin de compte, une taxe sur les pauvres vu qu’au final, ce sont les prix des articles de consommation qui vont prendre l’ascenseur.

Sans doute, on peut épiloguer sur les raisons qui ont pu entraîner les poussées inflationnistes à Maurice ces derniers mois, une des causes étant de l’inflation importée, occasionnée dans le sillage de la guerre russoukrainienne en février 2022 et qui a vu une hausse vertigineuse des prix de commodités de base et des produits énergétiques. Mais en même temps, il ne faut pas occulter le fait qu’il existe un lien direct entre le taux d’inflation qui était jusqu’à récemment à deux chiffres et la dépréciation de la roupie. Ce que l’économiste Rajeev Hasnah tente de souligner. Il part du postulat que, du 31 décembre 2019 au 31 décembre 2023, le taux de prix à la consommation devrait augmenter de 30 %. Or, durant la même période, dit-il, la roupie s’est dépréciée de 25 % vis-à-vis du dollar. «Or, comme nous importons plus de 75 % de nos produits de consommation majoritairement en dollar, nous pouvons logiquement conclure qu’une part importante de cette inflation est tirée par le taux de change défavorable de la monnaie locale face au billet vert.»

Le gouverneur de la BoM s’appuie sur le nouveau cadre de politique monétaire pour permettre aux quatre hausses successives du Key Rate de donner les résultats souhaités, notamment sur le front de l’inflation. Il joue certainement gros, conscient que le coût de la vie sera certainement un thème majeur dans la prochaine campagne électorale.

Publicité

Publicité

Les plus récents